Cartographie des risques majeurs de 2024

Atlas Magazine dresse une cartographie des risques majeurs que la profession doit résoudre au cours des années à venir.

Cartographie des risques majeurs : les enjeux de l’expérience client

L'expérience client regroupe l'ensemble des interactions qu'un client peut avoir avec une société d’assurance, que ce soit avant, pendant ou après la souscription d’une police. Elle englobe également les contacts, qu'ils soient physiques, numériques ou humains.

L'expérience client regroupe l'ensemble des interactions qu'un client peut avoir avec une société d’assurance, que ce soit avant, pendant ou après la souscription d’une police. Elle englobe également les contacts, qu'ils soient physiques, numériques ou humains.

De plus en plus exigeants, les clients s’attendent à une relation fluide et personnalisée à travers la :

- personnalisation des services : adaptation aux besoins et à la situation professionnelle et sociale de l’assuré,

- souscription en ligne et proposition de solutions pratiques et fiables,

- sécurisation des données et des informations sensibles,

- simplification de la déclaration de sinistre et du suivi de dossier en ligne,

- communication multicanale, agence, téléphone, applications mobiles, médias sociaux et sites internet.

Pour garantir une expérience client optimale, les assureurs investissent de plus en plus dans les nouvelles technologies. De nouveaux acteurs sont également apparus, tels que les "assurtech" et les "big-techs", offrant des solutions innovantes pour le marché de l’assurance.

Cartographie des risques majeurs : l'intégration de l'IA générative

Il est évident que l’intelligence artificielle (IA) qui est capable de produire de nouveaux textes, images, vidéos à partir de prompts (1), est en train de révolutionner le secteur de l’assurance. Pour les compagnies d'assurance, l’IA permet de réduire les coûts, transformer la communication avec les clients, améliorer le traitement des réclamations, détecter la fraude et automatiser les processus de souscription et de tarification.

Il est évident que l’intelligence artificielle (IA) qui est capable de produire de nouveaux textes, images, vidéos à partir de prompts (1), est en train de révolutionner le secteur de l’assurance. Pour les compagnies d'assurance, l’IA permet de réduire les coûts, transformer la communication avec les clients, améliorer le traitement des réclamations, détecter la fraude et automatiser les processus de souscription et de tarification.

Au niveau mondial, le montant des investissements du secteur de l'assurance dans l'IA générative atteint 300 millions USD en 2022. Ce chiffre pourrait atteindre les 5,5 milliards USD d'ici 2032, soit un taux de croissance annuel moyen d'environ 33%.

Toujours au niveau mondial, le total des dépenses informatiques réalisé par le secteur de l'assurance a progressé de 7,9% en 2023 à 208,4 milliards USD contre 193 milliards USD en 2022. Selon le cabinet de conseil Capgemini, ces dépenses devraient continuer de croître de 8,1% en moyenne par an jusqu’à 2027.

L'intégration de l'IA nécessite toutefois un certain nombre d’actions préalables comme :

- la mise en œuvre d’une stratégie d'intégration de l'IA avec une feuille de route pratique,

- l’établissement de partenariats stratégiques avec des leaders technologiques,

- la formation et l’amélioration des compétences au sein d’un environnement de travail compétitif et en constante évolution,

- l’attrait de nouveaux talents technologiques.

L'IA peut toutefois présenter certains risques pour la profession, parmi lesquels :

- la sécurisation des données : les informations sensibles des clients peuvent faire l’objet de cyberattaques,

- le biais algorithmique : Les modèles d'IA peuvent présenter des anomalies au niveau des données collectées, ce qui pourrait entraîner la non considération de certains scénarios ou certaines catégories d'individus lors de l'exécution de l'algorithme. On parle alors de discrimination technologique.

- la complexité et opacité : Certains modèles d'IA peuvent être complexes et difficiles à comprendre et à utiliser.

- la dépendance technologique : Le fort investissement dans l'IA peut générer une dépendance à la technologie, ce qui peut poser des problèmes en cas de défaillance du système.

- la résistance culturelle : Les employés et les clients peuvent hésiter à adopter l'IA en raison de la crainte du remplacement d'emplois traditionnels ou de l'incertitude quant à la fiabilité des systèmes automatisés.

- les coûts élevés d'implémentation : La mise en place de systèmes d'IA peut s'avérer coûteuse en termes de développement, de formation du personnel et d'infrastructures nécessaires.

- l’évolution rapide de la technologie : L'IA évolue rapidement. De ce fait, les entreprises doivent investir dans une veille technologique constante et des mises à jour pour rester compétitives.

(1) Prompt: Court texte qui permet de diriger une intelligence artificielle pour qu'elle crée une image, une vidéo, un texte ou du code informatique.

Cartographie des risques majeurs : les cyber-risques

Face à la dérive des coûts des cyberattaques, de nombreuses sociétés d’assurance ont exclu ce risque de leurs contrats responsabilité civile et réexaminé leur approche du risque. A titre d’exemple, le groupe français AXA applique cette exclusion depuis le 1er janvier 2023, alors que l’italien Generali a cessé, depuis fin 2021, de couvrir les rançons payées par les entreprises.

De son côté, l’assureur américain AIG a résilié 30% de ses contrats cyber en 2021 et exclut ce risque de ses garanties responsabilité civile. Plus récemment, le Lloyd's de Londres a annoncé que les attaques soutenues par des États sont éliminées de ses couvertures, à compter du 1er mars 2023.

Résultat de cette dégradation du marché, de nombreuses entreprises rencontrent des difficultés à trouver des solutions assurance adaptées à leurs besoins et à leur budget.

Cartographie des risques majeurs : les catastrophes naturelles et les événements météorologiques extrêmes

Le réchauffement climatique, constaté depuis de nombreuses années, ne cesse d’aggraver l’intensité et la fréquence des catastrophes naturelles. Un nouveau record mondial de chaleur a été battu en 2023. L’année écoulée a également enregistré un nombre élevé d’inondations, vagues de chaleur, tempêtes de neige, ouragans, sécheresses et autres phénomènes météorologiques ayant entraîné de lourdes pertes économiques et assurées.

Le réchauffement climatique, constaté depuis de nombreuses années, ne cesse d’aggraver l’intensité et la fréquence des catastrophes naturelles. Un nouveau record mondial de chaleur a été battu en 2023. L’année écoulée a également enregistré un nombre élevé d’inondations, vagues de chaleur, tempêtes de neige, ouragans, sécheresses et autres phénomènes météorologiques ayant entraîné de lourdes pertes économiques et assurées.

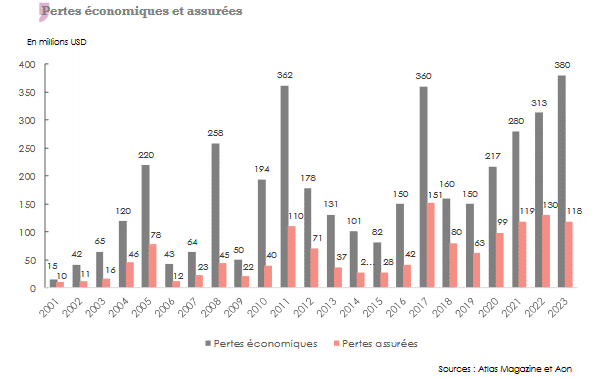

Selon les chiffres publiés par le courtier Aon, les dommages économiques dûs aux catastrophes naturelles ont atteint 380 milliards USD en 2023. Les pertes assurées se sont établies à 118 milliards USD, dépassant ainsi la moyenne décennale de 90 milliards USD et celle sur 30 ans de 57 milliards USD.

Le séisme meurtrier du 6 février 2023 en Turquie et en Syrie a été l’événement le plus coûteux de l’année écoulée avec des pertes économiques estimées à 92,4 millions USD.

Selon une récente étude de Swiss Re, le changement climatique devrait avoir un impact croissant sur les économies. Il pourrait ainsi se traduire par un recul du produit intérieur brut (PIB) mondial de 7 à 10% d’ici 2050.

Top dix des pays les plus exposés aux risques météorologiques en 2023

| Rang | Pays | Perte économique annuelle en % du PIB |

|---|---|---|

| 1 | Philippines | 3% |

| 2 | Etats-Unis | 0,38% |

| 3 | Thaïlande | 0,36% |

| 4 | Autriche | 0,25% |

| 5 | Chine | 0,22% |

| 6 | Taïwan | 0,21% |

| 7 | Inde | 0,20% |

| 8 | Australie | 0,19% |

| 9 | Suisse | 0,19% |

| 10 | Japon | 0,18% |

Source : Swiss Re

Catastrophes naturelles : période 2001-2023

L'évolution des catastrophes naturelles entre 2001 et 2023 met en évidence des variations significatives entre les dommages économiques et assurés. Les pertes économiques ont atteint un sommet de 380 milliards USD en 2023, contre 15 milliards USD en 2001.

Les dommages assurés varient également sensiblement d’une année à l’autre avec un plus bas de 10 milliards USD en 2001 et un pic de 151 milliards USD en 2017. L’année 2023 se termine par 118 milliards USD de pertes assurées.

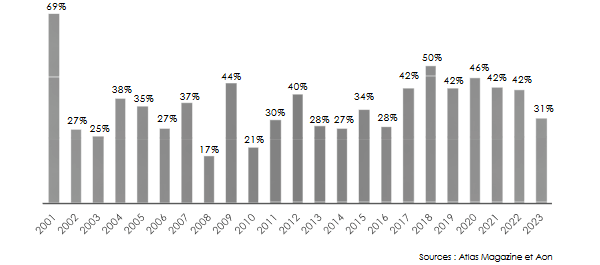

Taux de couverture des dommages assurés

Le taux de couverture des dommages assurés dépend de la localisation de survenance des catastrophes naturelles. Les événements majeurs survenant dans les régions hautement développées, comme aux Etats-Unis, au Japon et en Europe, enregistrent des taux de couverture plus élevés que ceux enregistrés en Afrique ou en Amérique latine.

Ainsi, en 2001, le taux de couverture atteint le niveau le plus haut des 22 dernières années, à savoir 69%. L’année 2001 a été en fait marquée par la tempête Allison qui a frappé les Etats-Unis. Cette dernière a occasionné 5 milliards USD de pertes économiques sur un total annuel de 15 milliards USD. De ces 5 milliards USD, 4,89 milliards USD sont assurés.

Même constat, en 2017 et 2018, les taux de couverture atteignent respectivement 42% et 50%. Ces deux années ont été impactées par des ouragans majeurs aux Etats-Unis (Harvey, Irma et Maria) et par d’importants incendies en Californie. L’ensemble de ces événements a occasionné des dommages assurés élevés.

A l’inverse, les pertes assurées en 2023 ne représentent que 31% du coût total des sinistres. Ce pourcentage, relativement peu élevé, s’explique par la survenance d’événements à faible couverture catastrophes naturelles en Turquie, Philippines, Vietnam, Libye et Mexique.

Le marché de l’assurance face aux catastrophes naturelles

Face à la charge croissante des sinistres catastrophes naturelles, certains assureurs américains (State Farm et AllState) ont choisi purement et simplement de se retirer de cette branche en Californie et en Floride. D’autres comme AIG et Farmers Group ont préféré réduire de façon drastique leur exposition à ce type de risque.

Ces prises de position soulignent la nécessité pour les assureurs de réévaluer en permanence leur approche des risques catastrophes naturelles et de s'adapter de façon proactive aux conditions du marché. Dans cette même logique, notons que les tarifs des programmes catastrophes naturelles ont augmenté de 3% en moyenne au 1er janvier 2024, après une hausse de 37% enregistrée un an plus tôt. Le pourcentage d’augmentation de 2024 varie considérablement selon les régions impactées par les événements naturels. Ainsi, en Italie, Slovénie et Turquie la hausse a dépassé les 10%.

La diversification du portefeuille, le renforcement des capitaux propres et le redéploiement des capacités disponibles sont autant de solutions utilisées par les réassureurs pour contrebalancer l'impact négatif des risques catastrophes naturelles.

Les opérations de fusion-acquisition semblent également constituer des parades pour faire face à ce type de risque.

Cartographie des risques majeurs : les évolutions macroéconomiques

Les évolutions macroéconomiques regroupent l’ensemble des changements et tendances qui affectent la sphère économique. Sont particulièrement concernés par cette approche, les indicateurs de performance, tels que le Produit Intérieur Brut (PIB), l’inflation, les taux d'intérêt, les politiques budgétaires et monétaires, …

L’impact du PIB et de l’inflation sur le marché est particulièrement sensible.

Recul du PIB

Il existe une corrélation certaine entre les évolutions du PIB et du secteur des assurances. Le recul du Produit Intérieur Brut peut entraîner une baisse du montant des primes souscrites. Dans un contexte de réduction des revenus disponibles mesurés par le PIB, la capacité des particuliers et entreprises à s’acquitter de leurs primes d’assurance devient difficile, surtout lorsque le climat économique général se détériore (chômage, licenciement, inflation,…).

A l’inverse, une forte augmentation du PIB peut se traduire par une forte croissance des primes.

Lire aussi | Evolution du PIB et des primes d’assurance

Cartographie des risques majeurs : inflation et dépréciation monétaire

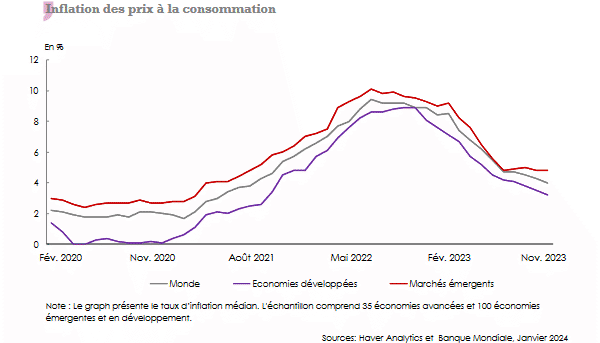

Bien que l'inflation continue de reculer au niveau mondial depuis mars 2023, elle demeure néanmoins au-dessus des objectifs fixés par de nombreux pays. Les prévisions 2024 font ressortir des taux d'inflation supérieurs à ceux enregistrés avant la pandémie. Dans les pays confrontés à des tensions financières, l'inflation reste élevée. Elle est souvent associée à des dépréciations monétaires.

A titre d’exemple, la livre égyptienne a perdu 49% de sa valeur entre février 2022 et mars 2023, le pays faisant face à une inflation alarmante, atteignant 37,4% en moyenne à fin août 2023.

Dans le même contexte, l'inflation en Turquie atteint 61,36% en octobre 2023, alors que de 2018 à 2023, la livre turque perd 78% de sa valeur par rapport au dollar.

Autre exemple, la livre libanaise perd plus de 95% de sa valeur par rapport au dollar entre 2020 et 2023 en raison de la crise économique et politique qui secoue le pays.

L’inflation impacte les résultats des compagnies d'assurance, entraînant une hausse des coûts de gestion et de la charge sinistre. Pour maintenir l’équilibre entre ressources et dépenses, les assureurs sont obligés de revoir à la hausse leurs tarifs, opération très difficile dans des marchés concurrentiels.

- Vous devez vous identifier ou créer un compte pour écrire des commentaires