L'assurance et la réassurance dans la zone MENA

Alors que certains pays à l’instar de la Syrie, de l’Irak ou de la Libye s’enfoncent dans la crise, d’autres comme ceux du Golfe et le Maroc consolident le cadre législatif de l’assurance et tirent profit d’un début de reprise économique.

Centre financier de Dubaï Centre financier de Dubaï |

Selon la classification généralement adoptée, la zone MENA comprend 19 pays à savoir: Algérie, Arabie Saoudite, Bahreïn, Egypte, Emirats arabes unis, Iran, Irak, Jordanie, Koweït, Liban, Libye, Maroc, Oman, Palestine, Qatar, Syrie, Turquie, Tunisie et Yémen. Elle compte une population de 387 millions d’habitants.

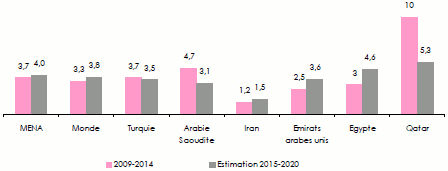

A fin 2014, le Fonds Monétaire International évalue à plus de 3 600 milliards USD le produit intérieur brut de la région, soit l’équivalent de 5% du PIB mondial. Pour la période 2009-2014, la croissance moyenne de cet indicateur s’établit à 3,7% par an pour la zone MENA contre 3,3% au niveau mondial.

Taux de croissance moyen des PIB (en %)

Source: IMF, World Economic Outlook, Avril 2015

Source: IMF, World Economic Outlook, Avril 2015Spécificités du marché de l’assurance dans la région MENA

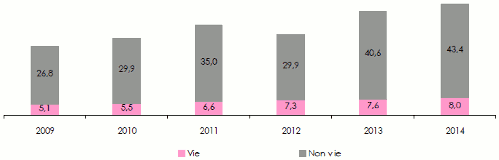

En 2014, la région MENA dans son ensemble a dégagé un volume global de primes vie et non vie de 51,4 milliards USD contre 31,9 milliards USD en 2009. La Turquie, l’Iran, les Emirats arabes unis et l’Arabie Saoudite s’accaparent les trois-quarts de ce montant. La réassurance représente quant à elle près de 13 milliards USD de primes non vie en 2014, soit 30% des primes d’assurance non vie de la zone MENA et 7% au niveau mondial.

Primes d’assurance vie et non vie des pays de la zone MENA: 2013-2014

en millions USD| 2014 | 2013 | |

|---|---|---|

Algérie | 1597 | 1520 |

Arabie Saoudite | 8128 | 6731 |

Bahreïn | 743 | 691 |

Egypte | 1968 | 1898 |

Emirats arabes unis | 9106 | 8034 |

Iran | 7458 | 6689 |

Irak | ND | ND |

Jordanie | 736 | 694 |

Koweït | 1007 | 946 |

Liban | 1513 | 1417 |

Libye | ND | ND |

Maroc | 3400 | 3180 |

Oman | 1035 | 947 |

Palestine | ND | ND |

Qatar | 2183 | 1994 |

Syrie | ND | ND |

Turquie | 11595 | 12460 |

Tunisie | 888 | 860 |

Yémen | 75 | 110 |

Total | 51432 | 48171 |

Source: Swiss Re, Sigma

Volume des primes d’assurance vie et non vie dans la région MENA

en milliards USD Source: Swiss Re, Sigma

Source: Swiss Re, SigmaZone MENA: Important potentiel de croissance de l'assurance et de la réassurance

Le taux de pénétration de l’assurance dans la région MENA demeure bas. A 1,4% en 2014, il progresse moins vite que prévu et demeure remarquablement faible par rapport au niveau élevé du PIB par habitant. Selon le dernier «Baromètre de la réassurance 2015», publié par Qatar Financial Center, un long chemin reste à parcourir pour amener le taux de pénétration de l’assurance de la zone au niveau des autres indicateurs macro-économiques. En ce qui concerne les réassureurs, ce marché reste encore inexploité et représente un énorme potentiel de croissance.

Les assurances de personnes ne représentent que 15% du marché de la région contre 55,5% au niveau mondial. Elles constituent le principal axe de développement de l’assurance de la région. Une population jeune et en pleine expansion représente un atout dans ce sens.

Les marchés du Moyen-Orient, c’est-à-dire l’Arabie Saoudite, les Emirats arabes unis, le Bahreïn, le Qatar, le Liban, Oman, le Koweït, la Jordanie et l’Egypte, connaissent une croissance constante des primes d’assurance. De 3,7 milliards USD comptabilisés en 2002, les souscriptions sont passées, selon la revue Sigma, à 26,4 milliards USD en 2014, soit une progression de 613% en l’espace de 12 ans. Cette croissance significative du marché primaire rend la zone attractive pour les compagnies de réassurance.

Faible sinistralité

Outre les perspectives de croissance, la région MENA jouit d’une faible sinistralité, ce qui représente un atout supplémentaire aux yeux des réassureurs. Hormis la Turquie, l’Algérie et l’Iran, cette vaste région qui s’étend sur deux continents est rarement exposée aux catastrophes naturelles de grande envergure. Un atout majeur qui permet aux réassureurs de diversifier leur portefeuille sans pour autant courir de grands risques.

Même si la zone n’est pas à l’abri de catastrophes naturelles du fait de la recrudescence des phénomènes tropicaux, les quelques événements comme les inondations et les tempêtes qui surviennent périodiquement à Oman, en Arabie Saoudite ou aux Emirats arabes unis sont pour l’heure facilement absorbés par le marché.

Les pertes les plus élevées sont occasionnées par des événements accidentels à caractère technique. Les branches dommages aux biens, engineering, transport maritime et énergie sont les plus affectées. L’incendie survenu en octobre 2014 dans l’une des usines de la compagnie agroalimentaire « Almarai » à Jeddah, est considéré comme l’un des sinistres à caractère technique le plus coûteux de ces dernières années alors qu’il ne s’élève qu’à 790 millions SAR (210 millions USD).

La réassurance profite des grands projets d’infrastructure

Pour les pays du Conseil de Coopération du Golfe (CCG), la dépendance au pétrole est souvent citée parmi les facteurs qui ont, par le passé, ralenti le développement à long terme de l’assurance et de la réassurance. Les fortes fluctuations du prix du pétrole depuis la crise de 2008, ont incité les pays du CCG à diversifier leurs investissements hors hydrocarbures et à lancer de grands projets de construction.

Pour A.M. Best le niveau élevé des risques commerciaux et la hausse récente des dépenses d’infrastructure font désormais l’objet de convoitise de la part des réassureurs. La valeur des projets en cours de construction dans la région s’élève à 1,4 billion USD. Parmi les grands chantiers, notons l’édification à Qatar de neuf nouveaux stades chargés d’accueillir la Coupe du monde de football de 2022.

Multiplication des hubs d’assurance

La création de plusieurs centres d’affaires a accéléré l’ouverture du marché et encouragé aussi bien les réassureurs internationaux que les grands courtiers à gérer leurs souscriptions régionales à partir de bureaux locaux.

Au cours de la dernière décennie, quatre hubs ont vu le jour dans la région MENA. En 2004, le Dubaï International Financial Centre (DIFC) démarre ses activités. Une année plus tard, il est imité par le Qatar Financial Centre (QFC) de Doha. En 2013, Abu Dhabi annonce le démarrage de son propre centre d’affaires le «Global Marketplace Abu Dhabi» (GMAD). Enfin en 2014, un nouveau hub financier le «Casablanca Finance City» (CFC) est installé au Maroc avec pour objectif la conquête des marchés africains.

En mars 2015, l’ouverture d’un bureau régional du Lloyd’s, au Dubaï International Financial Centre (DIFC), amorce un tournant important dans l’histoire de l’assurance et de la réassurance de la région. Cette installation à Dubaï d’un acteur aussi prestigieux que le Lloyd’s a amené dans son sillage neuf syndicats majeurs du marché de Londres: Amlin, Argo Re, Beazley, Catlin, Liberty, Markel, Talbot, Visionary et Watkins.

Plusieurs assureurs et réassureurs de renommée mondiale ont aujourd’hui une présence directe dans les marchés les plus actifs de la région, comme notamment le Qatar, les Emirats arabes unis et le Maroc.

Amélioration de la régulation

Ces initiatives tous azimuts ont poussé les autorités locales à entamer des réformes réglementaires afin de garantir un cadre législatif adéquat et un climat d’affaires favorable aux acteurs locaux et étrangers. Plusieurs pays de la zone ont récemment imposé de nouveaux textes législatifs et introduit un ensemble d’obligations d’assurance en particulier dans les branches automobile, maladie et responsabilité civile.

Les défis auxquels font face les compagnies de réassurance de la zone MENA

Les réassureurs de la région MENA, particulièrement ceux des pays du Golfe, sont confrontés à plusieurs défis de taille dont la concurrence et la surcapacité.

La concurrence pèse lourd sur la rentabilité

Le nombre de sociétés de réassurance dans la zone MENA ne cesse d’augmenter. Entre 2003 et 2010, dix nouveaux acteurs ont fait leur entrée sur le marché dont trois domiciliés aux Emirats arabes unis. On compte actuellement 21 réassureurs ayant leur siège dans la région. S’ajoutent à ces entités locales les réassureurs qui souscrivent à partir d’autres zones (Europe, Etats-Unis, Asie,…) et qui drainent un afflux de capacité. Selon le Baromètre de la réassurance MENA 2015, l’installation du Lloyd’s à Dubaï devrait substantiellement augmenter la participation des pays occidentaux dans les risques les plus complexes: énergies renouvelables, cyber-risques, terrorisme,...

Ce nombre élevé d’opérateurs dans un marché de taille réduite engendre une concurrence exacerbée, une pression sur les tarifs et des résultats techniques déficitaires au cours des trois dernières années.

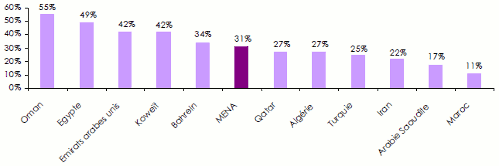

Augmentation des rétentions

La surcapacité, la réduction des tarifs et l’augmentation des rétentions des cédantes constituent d’autres facteurs d’inquiétude des réassureurs. L’amélioration des fonds propres des assureurs directs et les opérations de fusion-acquisition ont renforcé les bases financières des sociétés qui sont en position de retenir plus de primes. La réduction des cessions de réassurance est notable ; alors qu’en 2004, 50% des primes directes non vie étaient cédées aux réassureurs, ce taux de cession n’est que de 31% en 2014, soit une perte de l’ordre de 20 points en 10 ans.

De plus, certains pays de la zone appliquent une politique de réassurance protectionniste, augmentant la rétention marché et raréfiant ainsi l’aliment de prime disponible pour les réassureurs internationaux.

La hausse de la rétention reflète également un changement dans la structure du portefeuille assuré. Les branches maladie et automobile sont devenues des composantes majeures du marché. La première générant peu ou pas de réassurance, alors que la seconde est cédée en réassurance non proportionnelle à des taux de primes faibles. A titre d’exemple, le risque maladie représente 51,5% du total des souscriptions du marché saoudien en 2014.

Réassurance dans la région MENA: Parts des primes cédées en 2014

Source: Baromètre de la réassurance 2015, Qatar Financial Center

Source: Baromètre de la réassurance 2015, Qatar Financial CenterRenouvellement sous pression

Les données n’ayant pas fondamentalement changé au cours des 12 derniers mois, les réassureurs seront toujours sur la défensive lors du prochain renouvellement des traités au 1er janvier 2016. La pression sur les termes et conditions restera élevée. Il y a pléthore de capacités pour très peu de primes. Cette situation jouera inévitablement en faveur des assureurs. A l’exception de quelques segments et marchés sinistrés, les taux de prime connaîtront un recul.

Les acteurs du marché de la réassurance dans la zone MENA

Le marché se caractérise par la présence de deux catégories d’opérateurs : les réassureurs dits traditionnels, c’est-à-dire ceux qui sont présents dans la zone depuis plus de 20 ans, et les nouveaux entrants. Les résultats peu encourageants ont poussé certains réassureurs traditionnels à quitter la région ou à y réduire leurs activités. Ce repli a été largement compensé par les nouveaux entrants dont le nombre ne cesse de croître avec la création des hubs régionaux.

Les réassureurs traditionnels parmi lesquels figurent en premier lieu les réassureurs nationaux Milli Re, SCR Casablanca, Bimeh Markazi, CCR Alger, Kuwait Re, Tunis Re, etc. Ils jouissent de l’appui de l’Etat. Leur création, encouragée par les pouvoirs publics, répond à un objectif clair ; retenir le maximum de prime sur le marché local. C’est parmi cette catégorie que nous retrouvons les meilleurs ratios combinés de la zone.

A ces réassureurs nationaux s’ajoutent les majors de la réassurance comme Munich Re, Swiss Re, Hannover Re, SCOR.

Les nouveaux entrants sont pour la plupart détenus par des investisseurs privés locaux, régionaux ou étrangers. Ces compagnies créées à partir des années 2000 ont souvent bénéficié du support et de l’expertise de partenaires étrangers. Les chefs de file de cette catégorie ont pour nom Takaful Re, Saudi Re et Qatar Re.

Les réassureurs de la zone MENA (1)

| Réassureurs traditionnels | ||

|---|---|---|

| Date de création | Réassureur | Pays |

| 1929 | Milli Re | Turquie |

| 1960 | SCR | Maroc |

| 1971 | Bimeh Markazi | Iran |

| 1972 | Kuwait Re | Koweït |

| 1972 | Arab Re | Liban |

| 1973 | CCR | Algérie |

| 1974 | Arab Union Re | Syrie |

| 1980 | ARIG | Bahreïn |

| 1981 | Tunis Re | Tunisie |

| 1989 | Trust Re | Bahreïn |

| Nouveaux entrants | ||

| Date de création | Réassureur | Pays |

| 2003 | Amin Re | Iran |

| 2005 | Takaful Re | Emirats arabes unis |

| 2006 | Hannover ReTakaful | Bahreïn |

| 2008 | Saudi Re | Arabie Saoudite |

| 2008 | Emirates Re | Emirats arabes unis |

| 2008 | Gulf Re | Emirats arabes unis |

| 2008 | ACR ReTakaful | Bahreïn |

| 2009 | Qatar Re | Qatar |

| 2009 | Oman Re | Oman |

| 2010 | Iranian Re | Iran |

| 2015 | Mamda Re | Maroc |

Source: A.M. Best

Réassurance dans la région MENA: Les performances techniques

Solidement établis, s’appuyant sur un marché local stable, les réassureurs traditionnels réalisent de meilleures performances techniques que les nouveaux entrants. A la moyenne des cinq dernières années, la CCR Alger fait ressortir un rapport sinistres à primes de 44% suivi par la SCR avec 57%. Pour la même période et pour les deux mêmes réassureurs, le ratio combiné est de 75% pour le premier et 88% pour le second.

En termes de ratio combiné (moyenne des cinq dernières années), seuls trois réassureurs parmi les 13 sont sous la barre des 100%. Aux deux premiers réassureurs cités, s’ajoute Trust Re avec un ratio de 94%. C’est ACR Retakaful (Bahreïn) qui affiche le ratio combiné le plus élevé 133%.

Evolution des ratios sinistres à primes et des ratios combinés de la réassurance non vie

| Ratio sinistres à primes | Ratio combiné | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| Compagnie | Pays | 2012 | 2013 | 2014 | Moyenne des 5 dernières années | 2012 | 2013 | 2014 | Moyenne des 5 dernières années | ||

Qatar Re | Qatar | 87% | 82% | 84% | 82% | 114% | 111% | 103% | 106% | ||

Trust Re | Bahreïn | 66% | 64% | 67% | 66% | 95% | 95% | 97% | 94% | ||

Milli Re | Turquie | 70% | 79% | 83% | 84% | 99% | 113% | 116% | 108% | ||

ARIG | Bahreïn | 59% | 63% | 67% | 65% | 97% | 99% | 104% | 102% | ||

CCR | Algérie | 47% | 47% | 40% | 44% | 78% | 76% | 72% | 75% | ||

SCR | Maroc | 50% | 28% | 77% | 57% | 84% | 67% | 90% | 88% | ||

Saudi Re | Arabie Saoudite | 59% | 119% | 75% | 87% | 84% | 154% | 109% | 120% | ||

Kuwait Re | Koweït | 68% | 70% | 68% | 71% | 94% | 97% | 106% | 101% | ||

Arab Re | Liban | 65% | 72% | 78% | 71% | 97% | 105% | 113% | 104% | ||

Emirates Re | Emirats arabes unis | 59% | 62% | 65% | 67% | 96% | 98% | 92% | 100% | ||

Gulf Re | Emirats arabes unis | 72% | 86% | 128% | 83% | 104% | 121% | 258% | 125% | ||

Tunis Re | Tunisie | 55% | 50% | 58% | 57% | 100% | 98% | 100% | 100% | ||

ACR ReTakaful | Bahreïn | 77% | 28% | 21% | 90% | 178% | 177% | 39% | 133% | ||

Moyenne | 64% | 66% | 72% | 71% | 96% | 100% | 103% | 101% | |||

La faible sinistralité, l’amélioration du cadre législatif, l’essor de l’urbanisation, le développement des infrastructures, la présence de grands groupes sont autant de facteurs qui jouent en faveur des réassureurs de la zone MENA. Ces points positifs sont malheureusement contrebalancés par la surcapacité, la forte concurrence, l’indiscipline tarifaire, la hausse des rétentions et surtout par le manque de visibilité des sociétés d’assurance et de réassurance.

- Vous devez vous identifier ou créer un compte pour écrire des commentaires