Le groupe Ping An : l’activité assurance

Au cours de la dernière décennie, son chiffre d’affaires assurance évolue très rapidement. Ceci s’explique en partie par le faible taux de pénétration de l’assurance en Chine, 3,9% en 2021 contre 7% pour le reste du monde.

Au cours de la dernière décennie, son chiffre d’affaires assurance évolue très rapidement. Ceci s’explique en partie par le faible taux de pénétration de l’assurance en Chine, 3,9% en 2021 contre 7% pour le reste du monde.

Les nouvelles technologies constituent le deuxième facteur d’accélération de la croissance de Ping An. Le conglomérat chinois, doté d’importants outils technologiques, contribue ainsi à la progression de l’industrie de l’assurance en Chine, notamment la branche vie. Ping An Life, pilier du groupe, réalise à elle seule près de 40% des revenus, toutes activités confondues.

Lire aussi | Structure du groupe Ping An

Assurance : réseau de distribution du groupe Ping An

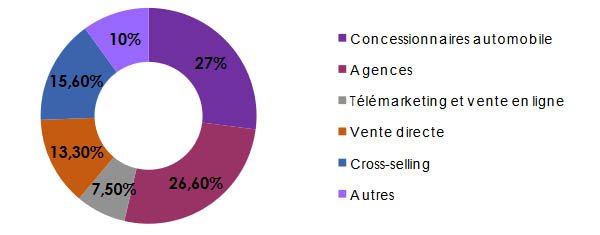

Ping An dispose d’un large réseau de distribution composé essentiellement d’agents généraux et de guichets bancaires. Les centres d’appels « call centers » et la vente croisée ou « cross selling » constituent également des réseaux de distribution utilisés par le géant chinois.

En non vie, le réseau de distribution de l’assurance est assez diversifié, avec toutefois une domination des concessionnaires automobile et des agences qui collectent respectivement 27% et 26,6% du total des primes non vie.

Le groupe Ping An : principaux indicateurs de l’activité assurance en 2022

L’activité assurance enregistre en 2022 un chiffre d’affaires de 769,633 milliards CNY (111,12 milliards USD), soit 63% des revenus totaux de Ping An. Cette activité réalise également plus de la moitié du bénéfice net du groupe, soit 8,407 milliards USD.

En milliards USD

| Assurance vie et non vie | Activités bancaires | Gestion d'actifs | Autres activités | Total groupe | |||||

|---|---|---|---|---|---|---|---|---|---|

| Chiffre d'affaires | 111,12 | 63,01% | 40,673 | 23,07% | 8,344 | 4,73% | 16,202 | 9,19% | 176,339 |

| Résultat net | 8,407 | 54,20% | 6,572 | 42,37% | 0,549 | 3,54% | -0,016 | -0,10% | 15,512 |

| Fonds propres | 61,333 | 49,47% | 31,19 | 25,97% | 16,913 | 13,64% | 13,539 | 10,92% | 123,975 |

| ROE | 13,71% | 21,07% | 3,25% | -0,12% | 12,51% | ||||

A fin 2022, Ping An totalise 122 millions de clients en portefeuille. Ce chiffre est en croissance continue grâce à l’usage intensif d’outils technologiques : services en ligne, amélioration de l'expérience client, fidélisation des utilisateurs, ...

Principaux indicateurs vie et non vie en 2022

En milliards USD

| 2022 | Primes | Résultat net | Fonds propres | ROE | Ratio combinénon vie | Marge de solvabilité | |

|---|---|---|---|---|---|---|---|

| Assurance Vie | 68,018 | 61,21% | 7,125 | 44,113 | 16,15% | - | 219,70% |

| Assurance non vie | 43,102 | 38,79% | 1, 282 | 17,219 | 7,44% | 100,20% | 220% |

| Total | 111,12 | 100% | 8,407 | 61,333 | 13,71% | 217,60% | |

Ping An : l’assurance vie et maladie

Ping An développe ses activités vie et maladie par le biais de trois entités : Ping An Life, Ping An Annuity et Ping An Health Insurance. En plus des produits vie et maladie, le groupe offre des services de gestion de patrimoine et de retraite.

En 2022, le chiffre d’affaires vie et maladie s’établit à 471,102 milliards CNY (68,018 milliards USD), en recul de 4% par rapport à 2021. Elle passe de 64,44% en 2021 à 61,21% du total assurance groupe. Cette activité a marqué un pic en 2019 avec 65,87% du total vie et non vie.

Evolution des primes vie et maladie : 2012-2022

En milliards USD

| Année | Assurance individuelle | Assurance groupe | Total primes vie | % primes vie/primes totales (1) | |||||

|---|---|---|---|---|---|---|---|---|---|

| CNY | USD | Parts | CNY | USD | Parts | CNY | USD | ||

| 2022 | 453,549 | 65,484 | 96,27% | 17,553 | 2,534 | 3,73% | 471,102 | 68,018 | 61,21% |

| 2021 | 470,214 | 73,776 | 95,91% | 20,076 | 3,15 | 4,09% | 490,29 | 76,926 | 64,44% |

| 2020 | 488,094 | 74,781 | 95,42% | 23,433 | 3,59 | 4,58% | 511,527 | 78,371 | 64,11% |

| 2019 | 503,828 | 72,098 | 96,21% | 19,845 | 2,84 | 3,79% | 523,673 | 74,938 | 65,87% |

| 2018 | 454,351 | 66,058 | 96,32% | 17,349 | 2,522 | 3,68% | 471,7 | 68,58 | 65,55% |

| 2017 | 373,139 | 57,296 | 96,01% | 15,503 | 2,38 | 3,99% | 388,642 | 59,676 | 64,23% |

| 2016 | 275,179 | 39,598 | 94,48% | 16,085 | 2,315 | 5,52% | 291,264 | 41,913 | 62,03% |

| 2015 | 208,364 | 32,102 | 93,83% | 13,693 | 2,11 | 6,17% | 222,057 | 34,212 | 57,53% |

| 2014 | 173,421 | 28,183 | 94,62% | 9,852 | 1,601 | 5,38% | 183,273 | 29,784 | 56,15% |

| 2013 | 145,517 | 23,801 | 94,88% | 7,86 | 1,285 | 5,12% | 153,377 | 25,086 | 57,01% |

| 2012 | 128,204 | 20,297 | 95,07% | 6,647 | 1,052 | 4,93% | 134,851 | 21,349 | 57,64% |

(1) Assurance vie et non vie

Au cours de la période 2012 à 2022, le chiffre d’affaires vie a été multiplié par trois. Toutefois, sa contribution au portefeuille assurance de Ping An est en recul au cours des trois dernières années, passant de 65,85% en 2019 à 61,21% en 2022. En fait, en vie, le groupe est depuis quelques années confronté à un ensemble de défis dont la concurrence des autres acteurs du marché et l’affaiblissement du pouvoir d’achat des ménages.

En plus du contexte général difficile, le groupe a entrepris d’importantes réformes au niveau de son réseau de distribution vie, ce qui a ralenti le processus de souscription des nouvelles affaires.

Les réformes visent à :

- améliorer la gestion et la distribution des produits par les agents généraux,

- accélérer la diversification des canaux de distribution,

- renforcer les opérations numériques à l'échelle nationale,

- répondre aux besoins des clients en matière de gestion de patrimoine, d’héritage et d’épargne-retraite,

- moderniser la gestion et les services de soins (Health management) : soins à domicile pour les personnes âgées et soins haut de gamme pour les séniors,

- améliorer la compétitivité,

- moderniser les produits.

Ping An : l’assurance non vie

L’assurance non vie relève de Ping An Property & Casualty (Ping An P&C). Cette entité couvre l’ensemble des risques non vie, particuliers et entreprises, toutes branches non vie, y compris la maladie.

Au cours de la période 2012-2022, l’activité non vie s’est développée à un rythme de croissance stable à l’exception d’une quasi-stagnation en 2016 et d’un léger recul en 2021. Au final, la branche non vie a été multipliée par 2,75 fois au cours des 10 dernières années.

Bien qu'impressionnante, cette croissance reste inférieure à celle de la branche vie dont l'activité a été multipliée par 3,2 sur la même période.

En 2022, en monnaie locale, les primes non vie ont augmenté de 10,3% pour atteindre 298, 531 milliards CNY (43,102 milliards USD).

A noter qu’au cours des 10 dernières années, la contribution de la branche non vie dans le total assurance groupe (vie et non vie) est en recul, aussi bien au niveau des primes qui passent de 42,36% en 2012 à 38,79% en 2022 qu’au niveau du résultat total qui représentait 41,86% de celui réalisé par le groupe en 2012, contre uniquement 15,25% en 2022.

Evolution des primes et des résultats : 2012-2022

En milliards USD

| Année | Primes non vie | Résultat net non vie | ||||

|---|---|---|---|---|---|---|

| CNY | USD | En % des primes totales (1) | CNY | USD | En % du résultat total (1) | |

| 2022 | 298,531 | 43,102 | 38,79% | 8,879 | 1,282 | 15,25% |

| 2021 | 270,553 | 42,45 | 35,56% | 16,192 | 2,541 | 21,17% |

| 2020 | 286,353 | 43,872 | 35,89% | 16,159 | 2,476 | 14,40% |

| 2019 | 271,391 | 38,836 | 34,13% | 22,808 | 3,264 | 18,02% |

| 2018 | 247,856 | 36,036 | 34,45% | 12,274 | 1,784 | 17,28% |

| 2017 | 216,393 | 33,227 | 35,77% | 13,372 | 2,053 | 27,01% |

| 2016 | 178,291 | 25,656 | 37,97% | 12,7 | 1,828 | 33,66% |

| 2015 | 163,955 | 25,261 | 42,47% | 12,65 | 1,949 | 37,37% |

| 2014 | 143,15 | 23,263 | 43,85% | 8,817 | 1,433 | 33,60% |

| 2013 | 115,674 | 18,92 | 42,99% | 5,841 | 0,955 | 30,66% |

| 2012 | 99,089 | 15,688 | 42,36% | 4,648 | 0,736 | 41,86% |

(1) Total groupe assurance vie et non vie

Evolution des ratios techniques : 2012-2022

L’analyse de la sinistralité de Ping An P&C de la dernière décennie fait ressortir une nette détérioration du ratio sinistres à primes qui perd 10 points en 10 ans. Ce dernier qui était de 59,4% en 2012 passe à 69,8% en 2022. Ce taux a été lourdement impacté par la contre-performance de la branche crédit en 2022 dont le ratio de sinistralité s’est détérioré de 44 points en une année.

Cette détérioration du rapport sinistres à primes pèse sur le ratio combiné qui perd 5 points en 10 ans et dépasse pour la première fois la barre des 100% en 2022, et ce, malgré une nette amélioration du ratio frais de gestion (+5%).

En milliards USD

| Année | Primes acquises nettes | Charges sinistres nettes | Ratio sinistres à primes net | Ratio frais de gestion net | Ratio combiné net | ||

|---|---|---|---|---|---|---|---|

| CNY | USD | CNY | USD | ||||

| 2022 | 277,62 | 40,083 | 193,898 | 27,995 | 69,80% | 30,40% | 100,20% |

| 2021 | 260,49 | 40,871 | 174,769 | 27,421 | 67,10% | 31,00% | 98,10% |

| 2020 | 253,017 | 38,765 | 153,177 | 23,468 | 60,50% | 38,60% | 99,10% |

| 2019 | 231,403 | 33,114 | 132,615 | 18,977 | 57,30% | 39,10% | 96,40% |

| 2018 | 211,918 | 30,811 | 116,305 | 16,91 | 54,90% | 41,10% | 96,00% |

| 2017 | 188,219 | 28,901 | 106,474 | 16,349 | 56,60% | 39,60% | 96,20% |

| 2016 | 153,345 | 22,066 | 83,398 | 12,001 | 54,40% | 41,50% | 95,90% |

| 2015 | 134,219 | 20,679 | 76,137 | 11,73 | 56,70% | 38,90% | 95,60% |

| 2014 | 109,61 | 17,813 | 63,172 | 10,266 | 57,60% | 37,60% | 95,20% |

| 2013 | 91,28 | 14,93 | 55,15 | 9,02 | 60,40% | 36,90% | 97,30% |

| 2012 | 79,116 | 12,526 | 47,009 | 7,442 | 59,40% | 35,90% | 95,30% |

Répartition des primes non vie en 2022

Le portefeuille est largement dominé par la branche automobile qui à elle seule totalise 67,43% des primes comptabilisées en non vie. A noter la troisième place de la branche crédit-caution qui devance largement la maladie, l’individuelle accident et la responsabilité civile.

La sinistralité crédit-caution et le niveau élevé des frais de gestion de la branche responsabilité civile pèsent sur le ratio combiné, toutes branches confondues, qui atteint 100,2% en 2022.

Primes et ratios techniques 2022 des branches non vie

En milliards USD

| Branches | Primes | Primes acquises nettes | Charges sinistres nettes | Ratio sinistres à primes net | Ratio combiné net | |

|---|---|---|---|---|---|---|

| En USD | % | |||||

| Automobile | 29,062 | 67,43% | 27,321 | 18,816 | 68,87% | 95,80% |

| Crédit-caution | 3,167 | 7,35% | 4,138 | 4,723 | 114,12% | 131,40% |

| Responsabilité civile | 3,145 | 7,30% | 2,502 | 1,533 | 61,26% | 105,40% |

| Individuelle accident | 2,02 | 4,69% | 2,235 | 0,983 | 43,98% | 94,50% |

| Maladie | 1,4 | 3,25% | 1,206 | 0,517 | 42,86% | 95,50% |

| Dommages aux biens (1) | 4,308 | 10% | 2,679 | 1,424 | 53,13% | - |

| Total non vie | 43,102 | 100% | 40,083 | 27,995 | 69,84% | 100,20% |

(1) Incendie et risques techniques

- Vous devez vous identifier ou créer un compte pour écrire des commentaires