Spécial réassurance : Rentabilité des réassureurs

La deuxième partie sera dédiée, entre autres, à la notation des réassureurs, à la sinistralité des risques catastrophes naturelles et à la réassurance aviation. Un tour d’horizon des principales places mondiales de réassurance complétera le sommaire de l’édition. En complément, nous publierons début novembre sur le site d’Atlas Magazine un annuaire des principaux réassureurs opérant en Afrique, au Moyen Orient et dans le monde.

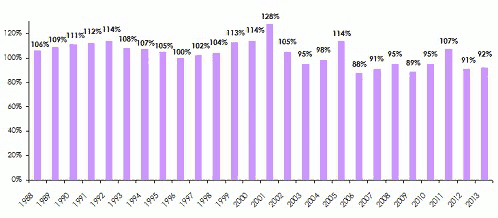

Rentabilité des réassureurs de 1988 à 2015

De 1988 à 2002, soit durant une période de 15 ans, le ratio combiné de la réassurance dommages n’a jamais été inférieur à 100%, avec une pointe à 128% en 2001.

En fait, ce n’est qu’après la catastrophe du World Trade Center en 2001 que le marché s’est véritablement redressé.

En fait, ce n’est qu’après la catastrophe du World Trade Center en 2001 que le marché s’est véritablement redressé.

Avec une solvabilité record et un ratio combiné moyen de 92% pour la période de 2009 à 2013, la réassurance reste de nos jours un marché solide auquel Standard & Poor’s a décerné la note «A».

Devenue une «valeur refuge» pour de nombreux capitaux flottants, l’activité risque de payer au prix fort son succès. L’afflux de capacité de réassurance combiné au rétrécissement de la demande provoquera dès 2015 une baisse de la rentabilité et entraînera le marché dans une profonde restructuration.

Pour les années 2014 et 2015, une détérioration du ratio combiné n’est pas à exclure. Standard & Poor’s table sur un ratio moyen de 95% à 100% en 2014 et de 98% à 104% en 2015, si les tarifs de la réassurance baissent entre 3% et 8% et si le contexte de taux d’intérêt bas persiste.

Rentabilité des réassureurs : Evolution des ratios combinés de la réassurance dommages (1988-2013)

Source: Standard & Poor’s

Source: Standard & Poor’sRentabilité des réassureurs : Impact de la baisse de l’intensité des catastrophes naturelles et techniques

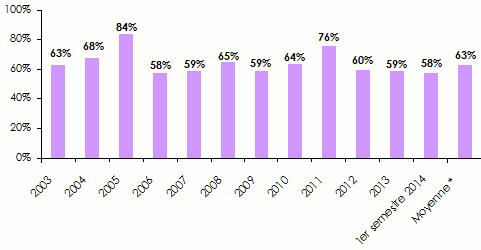

Les dommages assurés, liés aux catastrophes naturelles et techniques, sont passés de 129 milliards USD en 2011 à 45 milliards USD en 2013, très loin de la moyenne des dix années précédentes qui était de 61 milliards USD.

Les événements du 11 septembre 2001 avec leur pic de sinistralité ont obligé les réassureurs à revoir de fond en comble leur modèle économique. Depuis, grâce à un retour aux fondamentaux de l’assurance, la sinistralité n’a fait que baisser. A l’exception de 2005 (sinistre Katrina) et de 2011 (tremblement de terre du Japon), le rapport sinistres à primes a été maintenu dans une fourchette comprise entre 58% et 68%.

Evolution des ratios sinistres à primes 2003-2013

* Moyenne des 5 dernières années Sources: AM Best, IAIS

* Moyenne des 5 dernières années Sources: AM Best, IAIS Rentabilité des réassureurs : Ratio combiné des six premiers réassureurs mondiaux (2009-2013)

A l’exception de l’année 2011, qui a été mauvaise pour l’ensemble du marché, les grands réassureurs ont réussi à grignoter quelques points de ratio combiné. L’absence de catastrophe naturelle d’ampleur significative a permis aux Lloyd’s de Londres de réaliser d’excellentes performances. A la moyenne des cinq dernières années, c’est Swiss Re qui affiche le ratio combiné le plus faible (90,5%) et c’est Munich Re, le leader mondial en termes de prime qui ferme la marche avec un taux de 98,86%.

| 2009 | 2010 | 2011 | 2012 | 2013 | |

|---|---|---|---|---|---|

Munich Re | 95,80% | 101% | 114,20% | 91,20% | 92,10% |

Swiss Re | 88,30% | 94,20% | 101,60% | 83,10% | 85,30% |

Hannover Re | 96,80% | 98,50% | 104,50% | 96% | 95,10% |

Lloyd’s | 78,40% | 90,30% | 130,60% | 91% | 80,10% |

SCOR | 98,80% | 100% | 104,50% | 94,30% | 93,40% |

Berkshire Hathaway | 92,50% | 92,40% | 99,90% | 99,90% | 86,60% |

Rentabilité des réassureurs : Evolution des ratios combinés des compagnies de la zone MENA

| Pays | 2009 | 2010 | 2011 | 2012 | 2013 | |

|---|---|---|---|---|---|---|

Milli Re | Turquie | 110,5% | 108,5% | 131,1% | 107,8% | 115,1% |

Trust Re | Bahreïn | 86,4% | 86,0% | 94,4% | 95,3% | 95,4% |

Qatar Re | Qatar | - | 76,3% | 121,9% | 113,6% | 110,7% |

Arab Ins Group | Bahreïn | 98,7% | 104,1% | 108,6% | 96,8% | 99,0% |

Compagnie Centrale de Réassurance | Algérie | 82,6% | 73,1% | 74,2% | 78,2% | 75,8% |

Société Centrale de Réassurance | Maroc | 98,9% | 97,1% | 95,7% | 83,6% | 67,3% |

Kuwait Re | Koweït | 94,2% | 106,0% | 101,0% | 94,2% | 97,3% |

Saudi Re | Arabie Saoudite | 226,2% | 147,6% | 141,9% | 83,6% | 136,8% |

Arab Re | Liban | 113,0% | 101,4% | 101,5% | 97,0% | 104,9% |

Tunis Re 1 | Tunisie | 98% | 98% | 108% | 98% | 95,5% |

Gulf Re | Emirats arabes unis | 99,2% | 94,5% | 92,4% | 104,1% | 120,9% |

ACR ReTakaful | Bahreïn | 76,0% | 87,1% | 191,0% | 177,6% | 176,6% |

Emirates Retakaful | Emirats arabes unis | 109,5% | 107,5% | 116,2% | 95,7% | 98,3% |

Total | 100,9% | 89,8% | 113,4% | 98,8% | 99,4% |

Dans la zone MENA, ce sont les réassureurs à capitaux publics bénéficiant de cessions légales et réalisant la plus grande partie de leur chiffre d’affaires sur leur marché local, qui présentent les meilleurs ratios combinés ; c’est le cas de la CCR Alger et de la SCR Maroc.

A l’exception de Trust Re dont les résultats restent excellents sur toute la période, les réassureurs régionaux ont des rapports sinistres à primes très volatiles et souvent au-dessus de 100%. A noter les faibles performances réalisées par les sociétés de retakaful.

Rentabilité des réassureurs : Evolution des ratios combinés de certaines compagnies africaines

| 2009 | 2010 | 2011 | 2012 | 2013 | |

|---|---|---|---|---|---|

Ghana Re | - | - | 76,80% | 62% | 80,70% |

Kenya Re | 92% | 86% | 87,8% | 114,10% | 98,70% |

Zep Re | 88,8% | 94,4% | 91,60% | 89,30% | 92,10% |

Africa Re | 88,3% | 83,2% | 84,40% | 86% | 83,10% |

Munich Re Africa | 78,7% | 85,6% | 100% | 103,20% | 86,30% |

Hannover Re Africa | 91,3% | 83,2% | 88,70% | 85,70% | 90,20% |

L’Afrique reste peu exposée aux catastrophes naturelles. Les marchés non vie restent dominés par l’automobile, la maladie et l’incendie. Seuls les grands risques de pointe liés à l’industrie cotonnière, au textile, à l’énergie et à la pétrochimie peuvent faire basculer le rapport sinistres à primes.

- Vous devez vous identifier ou créer un compte pour écrire des commentaires